Сегодня понятие «оффшор» с каждым днем становится все более популярным, его повсеместное употребление, безусловно, вызывает интерес. Если специалисты из сферы экономики и юриспруденции знакомы с ним очень близко, то для рядового гражданина значение этого слова не всегда остается понятным.

Итак, согласно определению, оффшор представляет собой некоторый финансовый центр, который постоянно привлекает капитал из-за рубежа посредством предоставления специальных льгот и налоговых привилегий различного рода компаниям. Оффшорные зоны мира сильно разбросаны территориально: Гибралтар, Доминикана, Сейшелы и даже Россия. Однако в нашей стране такая экономическая арена носит несколько иное название, а именно - «Зона льготного налогообложения».

Оффшорная зона. Понятие

Оффшорная зона - это страна или ее часть, где при соблюдении некоторых условий имеется возможность не гасить налоги. Также не нужно ежеквартально сдавать бухгалтерский отчет. Оффшорная зона, как правило, характеризуется рядом привилегий, среди которых следующие: разнообразный налоговый режим, финансовое развитие, экономическая стабильность и т.д. Опытные предприниматели всегда с особым вниманием относятся к ее выбору, учитывая все вышеперечисленные факторы. Для регистрации каждой конкретной компании следует выбирать максимально выгодные условия сотрудничества.

Оффшорная зона. Классификация

- Классическая оффшорная зона (нулевое налогообложение). В этом случае компания обязуется ежегодно выплачивать государству некоторую пошлину, а оно не взимает налог и не требует бухгалтерской отчетности. К данному виду относятся следующие зоны: Невис, Белиз, Панама.

- Государства с территориальным признаком налогообложения. В этом случае налогообложению подлежит та прибыль, которая была получена в ходе сделок с источниками, расположенными в данной юрисдикции. Благодаря такого рода системе, имеется возможность экспорта товаров, с одной стороны, и притока инвестиций - с другой. Список государств: Коста-Рика, Малайзия, Бразилия, Марокко, ОАЭ, Алжир.

- Страны, где предусмотрено освобождение от уплаты налогов на некоторые виды деятельности. К примеру, при получении прибыли от недвижимости на территории вне оффшорной зоны (Дания, Литва, Венгрия, Болгария, Польша, Швейцария, Словакия).

- Территории, где нет необходимости выплачивать налоги государству группе определенных юридических и даже квази-юридических лиц (Кипр).

- Низкий уровень налогооблажения. В этом случае государство устанавливает достаточно низкие налоговые ставки с целью развития страны с экономической точки зрения и привлечения иностранных инвестиций (Кипр, Эстония, Швейцария, Черногория, Ирландия, Португалия).

Развитие

На настоящий момент список оффшоров постоянно пополняется, сейчас их количество составляет чуть более 50. Действительно, как показывает практика, такие территории пользуются большой популярностью, в том числе и среди российских предпринимателей, отсюда и объясняется целесообразность их возникновения.

Что такое оффшорная зона: пояснения + 3 разновидности. Почему оффшоры так популярны в России? Оффшоры для ИП, физических и юридических лиц. Схема бизнеса с применением оффшорных зон.

Последние годы мы только и слышим в новостях о борьбе с офшорами, о том, что бизнес только туда и стремится, хотя это якобы очень плохо. Получается, об офшорах слышали все, но лишь единицы понимают, что такое оффшорные зоны на самом деле .

Потому сегодня мы будем заниматься просвещением и разъясним основы этого понятия, а также приведем примеры основных схем работы с низконалоговыми зона и классическими офшорами.

Что такое оффшорная зона: пояснение термина

Для тех, кто хорошо владеет английским языком понять суть термина «оффшорная зона» нетрудно.

Фраза «off shore» дословно переводится как «вне берега».

Этот термин означает, что иностранная компания в определенном государстве/территории может получить льготную либо нулевую ставку на транзакции, регистрацию юрлица и другие операции.

Классические оффшорные зоны также предполагают, что льготы и анонимность возможны только для тех компаний, которые не ведут деятельности на территории этой страны.

Для чего это делать? Для того, чтобы не использовалась недобросовестными юридическими или физическими лицами для отмывания налогов и сокрытия налогов внутри самих стран-офшоров.

То есть налоги из других стран они скрывать готовы за умеренную плату, но своим гражданам в этом отказывают – внутренний бизнес они контролируют жестко.

3 разновидности оффшорных зон

Выше мы упомянули термин «классический офшор», что требует некоторого пояснения. Что такое оффшорная зона «классическая »? Это зона, которая полностью соответствует критериям офшора.

Дело в том, что есть еще низконалоговые зоны , которые формально офшорами не являются, но бизнес их все равно использует в тех же целях. К таким, например, относится всеми любимый Кипр и другие европейские юрисдикции.

Если кратко, то низконалоговая (нетрадиционная) и оффшорная зона объединяются наличием льготных условий для иностранных компаний либо физлиц, которые регистрируют счета или фирмы для ведения коммерческой деятельности вне стран-офшоров.

Различие же в том, что классические офшоры позволяют проводить операции в режиме практически полной секретности и при нулевых или близких к 0% ставках, в то время как низконалоговые зоны предполагают все-таки уплату какого-то налога и, хотя бы формальную, проверку средств.

Есть еще третья группа – зоны приоритетного развития , которые требуют формального ведения деловой активности на своей территории.

Проще говоря, можно открыть свой «главный офис» где-нибудь в Ирландии или Бельгии в виде почтового ящика (юридического адреса) и однокомнатного офиса со штатом из одного человека.

Ваш реальный офис тем временем находится, например, в американском Пало-Альто или Купертино. При этом у страны, где вы реально , есть договор об отмене двойного налогообложения с вашим новым «домом». Это означает, что вы не платите налоги за перевод денег в оффшорную зону.

Вы в итоге получаете фиктивный офис на другом конце океана (или где там ваша низконалоговая/оффшорная зона), который позволяет вам вообще не платить налоги – ни в домашней юрисдикции, ни в оффшорной.

Вот вам и ответ на вопрос, почему оффшорные зоны так популярны!Если учесть, что в «развитых» странах налоговая нагрузка на бизнес достигает 50-60%, то цена вопроса велика. Особенно для многомиллиардных корпораций.

При этом все абсолютно легально. Пока.

Низконалоговая/оффшорная зона в Бельгии, Ирландии и других европейских странах создала условия, когда крупнейшие корпорации как Apple, Google, Starbucks, AMAZON, FIAT и др. практически не платят налоги ни в одной стране мира.

Грамотно используя лазейки в международной финансовой системе эти корпорации фактически оказались вне традиционных законов и юрисдикций.

Правительства многих государств пытаются изменить ситуацию, но страны-офшоры в этой системе заинтересованы, ведь из-за маленьких и зачастую небогатых территорий они не могут надеяться на реальный экономический рост собственными силами.

Соответственно, они вынуждены работать по принципу стока в ванне, куда стекается весь «грязный» теневой капитал со всего мира.

Однако «греховность» оффшорных зон для бизнеса – вопрос спорный. Чтобы лучше в нем разобраться, стоит посмотреть, как с офшорами работают зарубежные и российские компании, а также физические лица.

Сначала рассмотрим аргументы «против», а потом «за».

Почему оффшорные зоны считают воплощением абсолютного зла?

Рассмотрим на примере конкретной ситуации.

Низконалоговая/оффшорная зона – настоящая находка для чиновника-коррупционера, который не может открыть счет у себя на родине. Он делает это тайно на далеких островах, регистрируя его на родственника или подставное лицо.

Это схема возможна благодаря тому, что ключевая особенность классических оффшорных зон – секретность. Никто, даже власти самой страны-офшора, не контролируют бенефициаров фирм-прокладок или тех, кто открывает оффшорные банковские счета.

Но все транзакции с офшорами являются объектами повышенного внимания госорганов, потому такой чиновник едет куда-нибудь в Швейцарию или делает это удаленно – через интернет, где открывает .

Эти страны у всех на хорошем счету и подозрения такие транзакции не вызывают.

Далее, удаленно либо при помощи швейцарских же юристов, открывается счет в оффшорной юрисдикции, с которой Швейцария имеет договор об отмене двойного налогообложения (а такой договор со Швейцарией имеет едва ли не каждая оффшорная зона).

И все – секретный «кошелек» для откатов и взяток готов.

За примерами недобросовестного использования оффшоров далеко ходить не надо, достаточно вспомнить прошлогодний скандал «Панамагейт», связанный с утечкой в сеть архива одной лишь небольшой панамской юрфирмы Mossack Fonseca.

Её клиентами оказался весь цвет мировой политики и бизнеса: президенты, премьер-министры, мэры, а также самые разные представители «олигархата», которые отмывали средства по всему миру (в том числе в России).

Впрочем, оглашение всех этих данных не привело к каким-либо серьезным последствиям для большинства фигурантов, поскольку формально наличие оффшорного счета не является нарушением закона. Таковым может считаться лишь наличие на них средств, полученных незаконным путем, а это еще надо доказать.

Этот скандал проблему офшоров не решил, но сделал её еще более актуальной. И в первую очередь для бизнеса на постсоветском пространстве, где они пользуются наибольшей популярностью.

Как показывает статистика, в первой десятке самых активных клиентов Mossack Fonseca все страны, кроме России – это низконалоговые/оффшорные зоны (т.е. страны-посредники), и лишь РФ – конечный пользователь.

Это означает, что именно и физлица активнее всех в мире использовали панамскую «безопасную гавань».

*Статистика самых активных стран-клиентов Mossack Fonseca

В чем причина популярности оффшорных зон в России?

Ответ дать непросто. Дело в том, что одна низконалоговая/оффшорная зона может сильно отличаться от другой, как и компании, работающие с ними.

Есть темные конторы, как Fonseca , которые осознанно обслуживают коррумпированных чиновников из других стран, а есть ирландские или британские низконалоговые зоны, которые юридически даже не имеют статуса «оффшорная зона».

Да, ставки там ниже, чем в России, например, но далеко не нулевые. Так почему же бизнес из СНГ стремится открыть там свой счет или зарегистрировать юрлицо, даже если полностью уйти от налогообложения не получится?

Причина в недоверии к судебной системе внутри своих стран.

Вы наверняка замечали, что большинство громких дел между крупнейшими российскими корпорациями рассматриваются британскими или нидерландскими судами.

Почему не российскими? А потому, что отечественные предприниматели готовы даже доплатить, лишь бы их споры рассматривал непредвзятый суд, далекий от местных политических разборок.

И это касается не только бизнеса…

Разбирательства между Украиной и Россией относительно возврата кредитов рассматриваются британским судом, потому что в качестве посредника была взята компания из британской низконалоговой зоны.

Это означает, что не только бизнес, но сами правительства пользуются оффшорной зоной для обеспечения безопасности своих рисковых сделок.

Не стоит думать, что бизнес на Западе настолько честен, что низконалоговая/оффшорная зона им не нужна. Просто у всех крупнейших западных экономик есть внутренние низконалоговые зоны.

Исключение составляет разве что Германия, но там все «завязано» на Швейцарию и Австрию.

У той же Великобритании с десяток оффшорных зон, у Нидерландов – Антильские острова, у США – штаты Делавер и Невада. У них просто нет необходимости использовать Панаму или другие сомнительные юрисдикции. Разве что в самых крайних случаях.

Кто и как может работать в России с оффшорами?

Все офшоры в России делят на три группы: низконалоговые зоны и территории, классические оффшорные зоны, и «другие», которые нельзя отнести ни к первой, ни ко второй группе.

Страны и территории (отдельные юрисдикции, чаще всего сотровные), с которыми Россия имеет договоры об отмене двойного налогообложения по состоянию на 2017 год, можно найти на сайте Минфина: https://minfin.ru/ru/document/?id_4=117045

Наличие договоров об отмене двойного налогообложения позволяет пользоваться ими с наименьшими налоговыми потерями при операциях между двумя юрисдикциями.

Важный момент: система этих договоров позволяет с минимальными потерями с одного офшора на другой, а также вводить их в российскую экономику с нулевой ставкой налогообложения под видом иностранного инвестора.

Обратите внимание, что классических оффшорных зон среди перечня юрисдикций нет, но есть низконалоговые зоны, такие как Кипр, через которые и открывается доступ к классическим офшорам у всех желающих. Также есть «благовоспитанные» юрисдикции-посредники, такие как Швейцария.

Рассмотрим, как могут работать с оффшорами в России разные категории лиц.

Физические лица и оффшорные зоны – когда это имеет смысл?

Низконалоговая/оффшорная зона используется физическими лицами не так часто, разве что они намерены эти деньги в будущем использовать в качестве инвестиций в России или других странах мира, и не хотят «светиться» заранее.

Например, в ряде стран мира (в том числе мира цивилизованного) получение дивидендов с участия в инвестиционной деятельности не облагается никакими налогами, но только для иностранцев.

Как это использовать на практике? Предположим, вы продали компанию и у вас есть некая сумма, которую вы готовы вложить за рубежом или даже в России. В этом случае открываете счет в оффшорной зоне и покупаете на свои средства, к примеру, квартиру в центре Лондона, которую намерены сдавать в аренду за огромные деньги.

Почему не в своей стране? Потому что с дивидендов (квартплаты) в России пришлось бы заплатит 10-40% налогов. А вот в Лондоне вы, как иностранец, освобождаетесь от этого требования.

Ранее такая схема была очень популярной, ведь при этом не надо было регистрировать отдельную компанию. Как правило, собственностью при этом оперировали специальные посреднические фирмы, которые за определённую комиссию искали вам клиентов, требовали с них квартплату и пр.

То есть, по сути, это безопасный . Если, конечно, к вам по какой-то причине не проявит интерес налоговая по месту жительства (откуда вам поступают немалые средства на жизнь?) либо в самой Британии.

Подобные схемы по приобретению недвижимости в ЕС и США активно используют не только россияне, но и украинцы, китайцы, корейцы и представители подавляющего большинства стран, которые относят к сегменту «развивающихся».

По аналогичным схемам богатые люди на условиях анонимности скупают различные ценности либо картины на аукционах. Оффшоры – это основа современного мирового арт-рынка.

Как оффшорные зоны используются физическими лицами-предпринимателями (ИП)?

Часто так бывает, что индивидуальный предприниматель работает на экспорт или обслуживает зарубежных клиентов, находясь в России.

При этом происходит двойное налогообложение – сначала налогом на прибыль, а потом еще налогом на доход физических лиц. Плюс к этому добавляется сумма налога на перевод средств в Россию.

Чтобы избежать этого, многие физлица-предприниматели регистрируют себя в зарубежных юрисдикциях как Sole Proprietorship (SP) либо как «партнерства», которые не являются объектом корпоративного права: LLC/LLP .

LLC (LimitedLiabilityCompany) и LLP (LimitedLiabilityPartnership) являются аналогом организации с ограниченной ответственностью, но при этом не подпадают под корпоративное право.

Они считаются формами мелкого бизнеса с прямым заработком индивидуальных предпринимателей, которые скооперировались в одно юрлицо. Создать их могут два и более физлиц.

Получается, что формально это уже юридические лица, но фактически – физические. Потому для них в англо-саксонском праве существует ряд привилегий и поблажек, как для малого бизнеса. В частности – освобождение от двойного налогообложения.

LLP имеют три разновидности:

- LimitedLiabilityPartnership (партнерство с ограниченной ответственностью всех участников),

- General Partnership (партнерство с неограниченной ответственностью),

- Limited Partnership (партнерство с ограничениями – гибридная форма, где есть один генеральный партнер с неограниченной ответственностью).

SP и LLP позволяет не только работать на западных рынках с низкой налоговой нагрузкой, но и стать от западных инвестиционных фондов (в том числе венчурных). Это особенно популярно на постсоветском пространстве в среде ИТ-стартапов, пытающихся выйти на рынок США.

Оффшорная зона: как с ней работают юридические лица?

Как нетрудно догадаться, низконалоговая/оффшорная зона также позволяет регистрировать эти формы собственности, что позволяет работать с зарубежными заказчиками без реального переноса бизнеса в западные юрисдикции с английским правом.

В этом разделе рассмотрим, как могут использоваться оффшоры средним и крупным бизнесом.

Сразу скажем: открытие оффшорного счета в большинстве случаев дело быстрое, но рискованное. Оно сразу же привлекает внимание контролирующих органов, и вы потом все время будете на виду.

К этому готовы только действительно крупные компании с целым штатом юристов, готовых отстаивать свою точку зрения в возможных судебных разбирательствах. Потому сначала регистрируют «фирму-прокладку» в более благонадежной зоне, с которой у России есть договор об отмене двойного налогообложения.

Структура отечественных холдингов зачастую такова, что собственниками российских компаний являются офшоры, зарегистрированные где-нибудь на Британских Виргинских островах или голландские Антильские острова. Это формально выводит все российские активы в британскую и нидерландскую юрисдикцию.

Да, рассматривать дела в британских судах многим выгодно, но раскрывать все свои счета для контролирующих органов других стран богатые россияне также не жаждут, потому материнскую структуру, где сходятся «нити» со всего мира, обычно регистрируют в Панаме или другом классическом офшоре.

Нельзя сказать, что такие счета обязательно говорят о правонарушениях или махинациях. Они лишь свидетельствуют о том, что эта конкретная персона/компания хочет что-то скрыть или повысить гарантии.

Пик таких операций приходится на периоды политической и экономической нестабильности, когда зажиточные люди пытаются сохранить деньги как от внимания общественности или госорганов, так и от пагубного влияния девальвации национальной валюты или массового банкротства банков.

Так, самый недавний пик спроса на услуги посредников из низконалоговой или оффшорной зоны пришелся на 2014-15 годы, что, в итоге, и привлекло внимание к той же Панаме и проблеме офшоров в принципе.

Это и по Кипру ударило – теперь его можно использовать только для легальной оптимизации налогов, но не для сокрытия доходов, т.к. бухгалтерский учет вести придется.

Впрочем, там все еще действует система «номинальных акционеров» (об «номинальности» в оффшорных юрисдикциях расскажем отдельно).

Что такое «оффшорная зона» с точки зрения крупного бизнеса?

В данном случае все на порядок сложнее, чем с SP. Именно потому мы вынесли тему крупного бизнеса в отдельный раздел.

Крупные корпорации чаще всего представляют собой разветвленную сеть из юридических лиц в разных оффшорных и низконалоговых юрисдикциях, что позволяет вести хозяйственную деятельность практически без уплаты налогов, и одновременно гарантировать безопасность вкладов в юрисдикциях с более независимыми судебными системами.

Почему средний и крупный бизнес использует оффшорные/низконалоговые зоны? Вот перечень основных причин:

| № | Название | Описание | Как зоны используют чаще (оффшорные или низконалоговые) | Юридические/физические лица |

|---|---|---|---|---|

| 1 | Сокрытие активов | Вывод на оффшорные счета средств. Может использоваться как легальным бизнесом в качестве «заначки», так и коррупционерами, криминалом. | Только классические оффшорные зоны. | Применяют как бизнес, так и физические лица. |

| 2 | Анонимность для проведения сделок | Аналогично первому случаю, но цель – не сохранить средства в тайне от всех, а вложить на условиях анонимности (в покупку арт-объектов на аукционах, например). | Оффшорные/низконалоговые зоны. | Применяют как бизнес, так и физлица. |

| 3 | Реструктуризация бизнеса и защита активов | Построение корпоративной структуры в СНГ чаще всего предполагает создание юрлиц в оффшорных юрисдикциях для возможности рассмотрения споров в судах по нормам английского права. | Преимущественно низконалоговые зоны. | Применяет бизнес, благотворительные фонды, и пр. юрлица. Защиту активов через работу с субъектами английского права применяет также государство. |

| 4 | Выполнение требований инвестора | Аналогично третьему пункту, но делается не самостоятельно, а в рамках выполнения требований инвестора. Например, порой выйти на зарубежные фондовые биржи или получить инвестиции с исключительно российской регистрацией невозможно. | Применяет бизнес. | |

| 5 | Избежание валютного регулирования | Нестабильный курс и принуждение государством экспортеров к продаже валютной выручки по невыгодному курсу, заставляет бизнес аккумулировать валюту на оффшорных счетах, а не вводить их в российскую экономику. | Оффшорные /низконалоговые зоны. | Применяет бизнес. |

| 6 | Налоговая оптимизация | Низконалоговая/оффшорная зона позволяет снизить налоговые издержки к минимуму. | Оффшорные /низконалоговые зоны. | |

| 7 | Инвестиционная деятельность в РФ | Если российский бизнес сам захочет стать инвестором, то он вынужден будет уплатить немалые налоги. Но если он будет считаться «иностранным инвестором», то налоговая нагрузка снижается до минимума. | Преимущественно низконалоговые зоны (Кипр), т.к. классические оффшорные юрисдикции часто являются поводом для налоговой проверки. | Применяет как бизнес, так и физлица. |

| 8 | Вывод дивидендов | Вывод дивидендов из компаний, зарегистрированных, например, на Кипре составляет 5%. | Оффшорные /низконалоговые зоны. | Преимущественно бизнес. |

| 9 | Операции с ценными бумагами | Покупка/продажа ценных бумаг, например, на Кипре налогом не облагается. | Применяет бизнес и пр. юрлица, физлица, а также госпредприятия. | |

| 10 | Кредитование | Кредиты в РФ и на постсоветском пространстве очень дорогие, в то время как в низконалоговых зонах (таких как Кипр) действуют льготные ставки международных банков. | Оффшорные и отчасти низконалоговые зоны. | Применяет бизнес. |

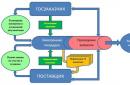

Схемы организации бизнеса, в которых используется оффшорная зона

Низконалоговая/оффшорная зона применяется лишь как часть общей схемы оптимизации налогов и защиты активов через использование зарубежной юрисдикции либо нескольких.

Чаще всего первый шаг – регистрация материнской структуры в классическом офшоре с форматом собственности Private Company Limited by Shares (LTD) – самая популярная аббревиатура в любой оффшорной юрисдикции.

По сути, это обычная акционерная компания с ограниченной ответственностью. Аббревиатура LTD применяется в Британии и странах Содружества, в США применяется аналог Limited (Ltd.).

Если низконалоговая/оффшорная зона за пределами британской юрисдикции, можно встретить аналогичные формы собственности, но с другими сокращениями:

- Business Company и International Business Company (BC, IBC – Виргинскиеострова),

- Corporation (Corp — США),

- Incorporated (Inc — США),

- Private Limited Company (Pte Ltd – Сингапур),

- Proprietary Limited Company (Pvt Ltd – Австралия),

- AktienGesellschaft (AG – Германия, Швейцария, Австрия, Лихтенштейн),

- Aruba Vrijgestelde Vennootschap (AVV – островаАруба, юрисдикцияНидерландов),

- Sosiedad Anonima (SA – Панама) и т.д.

Чтобы скрыть настоящие данные бенефициаров, акции оффшорной фирмы выдают на имя «номинальных акционеров», которые затем оформляют через «трастовые декларации» («траст» — «доверие»).

Таким образом они соглашаются с тем, что передают другим физическим или юридическим лицам (реальным владельцам) право голоса на собраниях акционеров, также управлять доходами/расходами и распоряжаться этими акциями.

Номинальными могут быть не только акционеры, но и директора, другой менеджмент, нанятый как в офшорной юрисдикции, так и на родине предприятия. То есть фактически весь штат кроме самих низших звеньев может быть подставным.

При этом назначается официальный представитель компании, который и ведет все переговоры и коммерческую деятельность от имени фирмы. Делается это путем оформления той же доверенности. Чаще всего это и есть фактический учредитель компании.

В целом, все готово: низконалоговая/оффшорная зона теперь новый «дом» для вашего бизнеса . Осталось с помощью этого юридического лица создать еще одно аналогичное предприятие в другой оффшорной/низконалоговой юрисдикции, которая находится вне подозрения – в Швейцарии или Австрии, например.

В доверенной юрисдикции учреждается фирма, в которую вводят «инвестиции», а те, в свою очередь, тратят на покупку активов в России. «Покупка» может быть фиктивной – у самого себя.

По факту, это просто перекладывание денег из одного «кармана» в другой, чтобы какой-нибудь завод юридически стал собственностью внешнего инвестора со всеми привилегиями.

Просмотрев этот видеоролик, вы будете знать, что такое

оффшорные зоны, как с ними работать и какие выбрать:

Оффшорная зона – это лишь инструмент , который может использоваться как в благих, так и в мошеннических целях. Инструмент этот дает широкий набор возможностей – от повышения защиты активов при помощи английского права до легальной налоговой оптимизации.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

Приветствуем читателей "сайт"! В этой статье речь пойдет про офшор - что это такое простыми словами и для чего нужен оффшорный счёт. Также вы сможете разобраться, кому и при каких обстоятельствах следует связываться с оффшорами и, как выбрать наиболее подходящую оффшорную зону.

Среднестатистический россиянин думает, что оффшорные счета нужны для сокрытия доходов миллионеров от налоговой полиции. На самом деле, оффшорные зоны - это более глубокое и многостороннее явление.

Более подробно про офшор - что это простым языком и какие оффшорные зоны самые популярные

- вы узнаете, прочитав эту статью.

Более подробно про офшор - что это простым языком и какие оффшорные зоны самые популярные

- вы узнаете, прочитав эту статью.

1. Что такое офшор, оффшорная зона, оффшорный счет простыми словами - определение и значение терминов

Если слова «off shore» перевести с английского языка, то дословно это звучать будет, как «вне берега» .

Оффшор (offshore) – это территория (страна) c особыми экономическими условиями ведения бизнеса для иностранных компаний.

Оффшорная зона (offshore zone) – государство, создающее льготный коридор для разного рода бизнеса и последующего освобождения его от налогообложения.

Оффшорный счет (offshore account) - это банковский счёт, который открыт вне страны регистрации компании или нахождения физического лица.

Учреждения, работающие на коммерческой основе, могут участвовать в льготной схеме для перечисления денежных средств в другие страны в валюте страны конечного пункта.

Этим термином могут именоваться и международные компании, производящие какую-либо коммерческую деятельность на территориях, освобожденных от налогообложения.

В экономике разных стран и государств это довольно распространённая и устойчивая практика, с помощью которой коммерческие организации получают шанс маневрировать в свободном экономическом пространстве.

Тезис «открыть offshore/оффшор» значит – перенаправить финансовые потоки или свой бизнес-проект на территорию других зарубежных стран.

Офшор или оффшор - как правильно?

Возьмите на заметку! Слово «оффшор» следует правильно писать не с одной буквой «ф », а с двумя. Но в некоторых научных статьях встречается термин «офшор» только с единственной «ф ».

2. История возникновения термина

Корнями подобное явление уходит глубоко в историю, когда торговые пути были проложены через многие страны с непомерными налогами и сборами.

Например:

- Зажиточные купцы вели продажу шерсти во Фландрии, территория сегодняшней Франции. Хотя могли бы реализовать свой товар в Англии. Но большие налоги не оставляли никаких шансов на получение прибыли .

- Первые предприниматели из Северной Америки для своих сделок выбирали страны Латинской Америки для того, чтобы не попадать под финансовую зависимость от Британии. На одном из судебных разбирательств в Англии, было употреблено такое понятие, как «оффшор» в нашем самом современном смысле.

Во второй половине 20 века было второе рождение данного термина. В одной из Британских газет «оффшором» окрестили коммерческую деятельность одной успешной компании, которая вывела все активы в зарубежную зону.

После падения СССР в 1991 году российские компании смогли получить доступ к оффшорным территориям зарубежных стран. В это время на нашем рынке появилась швейцарская фирма, первый оффшорный представитель. На сегодняшний день наши предприниматели получили законную возможность не тратиться на налоги в своей стране.

Работа по оффшорной схеме чрезвычайно популярна сегодня, хотя наше государство к подобной деятельности относится крайне настороженно. Но иногда, чтобы сохранить налаженный бизнес и не потерять его в своей стране из-за непомерных налогов, предпринимателям приходится выводить свои активы за рубеж.

Например: Когда в российском своде законов в 2014 году появились изменения, касающиеся игорного бизнеса и букмекерских заведений , то подобные заведения юридически довольно быстро переместили свой бизнес за пределы РФ.

Игроки по всей России продолжают делать ставки в игорных заведениях и букмекерских конторах, но зарегистрированы такие компании в самых разных экзотических странах: Греция , Индонезия , Нидерландские острова другие государства.

3. Плюсы и минусы открытия оффшорного счета для юридических и физических лиц

Одно из главных достоинств регистрации своего бизнеса в «оффшоре» : коммерческие организации получают возможность многократного увеличения ⇑ прибыли за счет низких↓ ставок в налогообложении того государства, в котором у компании есть юридический адрес. Иначе данная схема не была бы такой популярной.

К другим преимуществам оффшоров относятся:

- Сниженные и иногда нулевые налоги. Подчас законодательство вашей страны, в которой вы находитесь и ведете бизнес, душит крупного и малого предпринимателя налогами.

- Шанс расширить горизонты своего бизнеса. Работа на территории иностранных государств дает возможность ускорить рост компании.

- Накопление финансов на зарубежных территориях. Возможность держать свои активы и капитал на зарубежных счетах.

- Управление своим делом посредством доверенного лица. Для того, чтобы благополучно работать в оффшорной зоне, владельцу фирмы не обязательно находиться на территории данной страны. Ведение всех финансовых и юридических дел можно переложить на человека, которому вы можете доверять.

- Возможность снизить юридические риски. Организации, работающие в оффшоре, обязаны подчиняться законодательству той страны, в которой ваш бизнес имеет регистрацию.

- Мгновенная регистрация вашего бизнеса. Зарегистрировать фирму и получить уставные документы на организацию в оффшорной зоне можно очень быстро. На собрание нужных документов уходит мало времени.

- Виды ведения бизнес-проекта. Предприниматель, владеющий своей фирмой, сам выбирает какая форма коммерческой деятельности подходит его бизнесу.

- Простота функционирования и легкость в открытии фирмы. Обычно открытие фирмы в оффшоре не требует большого вложения денежных средств, а кое-где требования к аудиту равны нулю.

- Защита информации о вашей оффшорной компании/организации. Только при соответствующем постановлении суда можно получить информацию о вашем оффшоре. В других случаях никто не имеет право получить данные о вашем бизнесе.

Таким образом, хранить денежные средства на оффшорных счетах – это выгодно, надежно и безопасно.

Недостатки ведения вашего бизнеса при работе с оффшорами:

- Усиленный интерес к оффшорам со стороны интернационального права. Международные правовые подразделения относятся к подобным компаниям с большим вниманием и немалым подозрением. Когда будете искать именно то государство, в котором хотите обосновать свой оффшор-бизнес, будьте осторожны и очень внимательны к деталям, дабы не потерять свое дело.

- Имидж с оттенком негатива. Не все крупные предприятия готовы сотрудничать с компаниями, которые получили регистрацию в оффшоре.

- Проблемы привлечения заемных денежных средств. Предприятия, у которых счета находятся в оффшоре, не всегда имеют возможность взять кредит. Кредиторы с подозрительностью относятся к их деятельности.

Немалую часть недостатков можно с легкостью нейтрализовать. Для этого ведите свои дела только с проверенными фирмами, занимающимися оформлением оффшорных компаний. Знание международного права и некий опыт в юриспруденции всегда придут вам на помощь.

4. Основные схемы использования оффшорных зон

Переходим к важному вопросу – как вывести капитал в оффшор? Сначала определите нужность такого решения.

- Если вы уверены, что у вашего бизнеса есть шанс выжить только в оффшоре, смело следуйте выбранному плану.

- Если вас терзают хоть малейшие сомнения, поищите другой выход из сложившейся ситуации.

Отдельная тема - ликвидация предприятия с помощью вывода его в оффшор : данная процедура применима только в случае огромных долгов и надобностью без особых затрат и хлопот ликвидировать ваше детище. Про то, как происходит , читайте здесь.

Массовое выведение фирм в оффшор за последние годы резко сократилось ⇓. Ужесточились меры валютного контроля. Но, тем не менее, оффшоры остаются одним из самых надежных способов выведения капитала за рубеж.

Схем реализации данного способа достаточно много:

- Применение оффшорных предприятий для организации экспорта и импорта. Официально предприятие не работает на своей территории. Но фактически присутствует на рынке, занимаясь экспортированием и импортированием продукции. На сегодняшний день подобная схема – наиболее популярна всех остальных. Но есть один минус (−) : на законодательном уровне происходит борьба с ценами на трансфер, что может помешать экспортно-импортным отношениям.

- Открытие компании-холдинга, которая может урегулировать денежно-производственные вопросы. При такой схеме конфиденциальность будет соблюдена, а налоговые льготы останутся.

- Оффшорное предприятие является собственником недвижимости, что дает возможность конфиденциального владения с налоговыми послаблениями.

- Применение существующих оффшорных инструментов, которые помогают инвестировать денежные средства в свой собственный бизнес без каких-либо налогов и дополнительных сборов.

- Оффшор – один из инструментов на рынке активов и акций. Биржевые брокеры и частные инвесторы используют оффшор для того, чтобы минимизировать налоги.

- Оффшор с помощью всемирной паутины. Определить, где находится данный объект достаточно трудно, благодаря чему невозможно подвергнуть его налогообложению.

- Открытие страховой компании, финансовой организации или банка. Международная денежная система занимается налоговым планированием. Предприятия, получающие большую прибыль заинтересованы в минимальных налогах.

Кроме того, некоторые миллионеры переводят свои финансы на оффшорные счета, дабы обезопасить себя от посягательств на финансы со стороны наследников.

Владельцы яхт или судов, желающие уменьшить↓ свое налогообложение, тоже могут открыть оффшор. Отличный вариант для увеличения прибыли и для уменьшения↓ налогов и сборов . Владелец судна, имеющего определенный флаг, может получить ряд преимуществ, как финансовых, так и политических.

5. Оферта в оффшоре

Перед тем как открыть счет в оффшоре, нужно не только изучить схемы, описанные выше, но и ознакомиться с так называемой офертой.

Оферта – некое предложение от предприятия, которое заинтересовано в открытии оффшора из-за рубежа.

Подобные предложения имеют массу самых разнообразных вариантов:

- Если у вас нет возможности самому заняться оффшором, то на помощь вам придет всемирная сеть, в которой вы найдёте много предложений от профессиональных компаний, которые в этой сфере имеют большой опыт.

- Если по какой-то причине вы не будете открывать самостоятельно такую компанию, то всегда есть возможность приобрести готовые оффшоры. Сейчас во всемирной паутине существует много предложений от фирм, которые предлагают подобные услуги.

6. Самые популярные оффшорные зоны в мире + таблица сравнения

Страны-оффшоры находятся в самых разных частях света. Ниже представлены одни из самых известных :

- карибский бассейн;

- острова европейской зоны – Джерси, Мэн и другие;

- Кипр и Гибралтар;

- Швейцария и Люксембург;

- страны Юго-Восточной Азии.

У каждого региона есть свои преимущества и недостатки :

- Карибский бассейн полностью освобожден и от отчётности аудита. Предпринимателю понравится, что этому региону присуща полная конфиденциальность.

- Кипр и Гибралтар подвержен налогообложению и обязательному аудиту, что в свою очередь престижно для оффшорных компаний, но и затратно.

- В Швейцарии и Люксембурге существует налогообложение на оффшоры, но не всегда оно применимо.

- В Азиатских странах также существует налогообложение, но ставка достаточно низкая.

В этой таблице наглядно приведены цены и % налога на представление оффшоров в разных странах.

Таблица: "Страны-оффшоры, особенности регистрации и ведения бизнеса в них"

| № | Страна/государство | Цена регистрации, дол. США | Налог на прибыль, % | Особенности |

| 1 | Кипр | 2 500 | 12,5 | Обязательный аудит |

| 2 | Шотландия | 2 200 | 20 | Обязательные проверки |

| 3 | Канада | 2 600 | 4,5 | Отчетность не нужна |

| 4 | Гонконг | 2 500 | 16 | Требуется финансовый отчет |

| 5 | Британские Виргинские острова (BVI) | 1 900 | Нет | Аудит и отчеты не нужны |

| 6 | Люксембург | 23 200 | 29 | Обязательная отчетность |

| 7 | ОАЭ | 18 900 | Нет | Отчетность не нужна |

| 8 | Швейцария | 18 900 | 12 | Обязательная отчетность |

| 9 | Каймановы острова | 7 500 | Нет | Отчетность нужна |

| 10 | Мальта | 5 000 | 5 | Обязательный аудит |

Как видите, идеальных вариантов не существует . Однако, сравнив различные способы, вы сможете найти наиболее приемлемый для себя.

7. Ограничения при работе с оффшорами

Про негативные стороны оффшорного бизнеса уже было упомянуто выше.

К главным препятствиям в работе с оффшорами относятся:

- слишком большое уделение внимания со стороны интернациональных организаций;

- отсутствие кредитных поступлений.

Однако оффшорным зонам не надо прятаться и как-то скрывать свою деятельность. Схема официальная и достаточно прозрачная.

Оффшорные зоны можно поделить на 2 группы:

- Не подлежащие никакому контролю;

- Зоны с низкими налоговыми сборами.

То, что не существует ни одного единого списка оффшорных стран, государств, городов и регионов, показывает на не очень хорошее отношение к подобному явлению со стороны мирового сообщества.

Есть так называемые «черные списки» оффшорных территорий , цель которых контролировать потоки валюты.

Под сильным давлением государственных органов постепенно ужесточаются налоговые послабления в Европе. Лихтенштейн, Люксембург и Швейцария становятся все менее привлекательны для открытия оффшоров.

8. Частые вопросы по теме (FAQ)

Начинающих предпринимателей часто будоражат вопросы, ответы на которые будут приведены ниже.

Вопрос 1. С чего начать при решении уйти в оффшор?

Множество российских компаний при желании открыть оффшоры могут обратиться к фирмам-посредникам . Очень удобный вариант, который позволит вам сэкономить время и заключить договор с учетом соблюдения всех юридических понятий. Однако услуга эта довольно затратная.

Если заинтересованный субъект решает самостоятельно создать оффшорное предприятие, то каждая юрисдикция предложит желающему полный список нужных документов и перечень всех предложенных условий договора-оферты.

Вопрос 2. Как купить уже существующий бизнес?

Существует много компаний, занимающихся продажей готовых оффшоров. Например, на ресурсе Worldwide Incorporation Services можно всегда подобрать подходящий вам вариант.

Вопрос 3. Что это такое деоффшоризация?

Деофшоризация – снижение воздействия фактора оффшор на российском рынке.

На сегодняшний день большая часть крупного и малого бизнеса использует в своей работе активы из-за рубежа. Российские государственные органы заинтересованы в высоких налогах, поэтому стараются снизить количество оффшоров на нашем рынке.

Вопрос 4. Ликвидация компании при помощи оффшора?

Ликвидация ООО при помощи оффшора – выгодный способ обнулить или снизить долги перед кредитными организациями. Если подойти к такому способу с юридической стороны, то это вполне законно .

Положительные стороны данного способа:

- быстрота;

- легальность;

- полное отсутствие аудиторской проверки.

Вопрос 5. Что такое бенефициар?

– юридический (иногда физический) субъект, который считается собственником фирмы, переведенной под юрисдикцию за рубежом.

Передача юридических прав происходит только в том случае, когда нужно скрыть реального владельца предприятия.

От того, насколько надежен бенефициар, зависит судьба капитала владельца компании. Бенефициар получает некое вознаграждение за свои услуги посредника. Это может быть как процент от получаемой прибыли, так и фиксированная ставка.

9. Заключение + видеоматериал

Оффшоры тема сложная и неоднозначная. Надеемся, в этой статье вам удалось разобраться, как работать по схеме оффшора.

Если обобщить все вышесказанное, то можно с уверенностью сказать, что перевод своего дела в оффшорную зону имеет ряд преимуществ.

Команда сайта “сайт” желаем вам успехов в любом начинании! Делитесь статьей в соцсетях, а также своими мнениями или замечаниями по теме публикации в комментариях ниже.

Автор финансового журнала «Бизнесменам.com», в прошлом руководитель известного smm-агенства. В настоящем коучер, интернет-предприниматель и маркетолог, инвестор. Рассказываю: как эффективно управлять личными финансами, выгодно их приумножать и больше зарабатывать.

На страницах сайта Вы найдете много полезной для себя информации.

Что такое оффшорная зона. Для чего используются, какие выгоды дают льготные оффшорные зоны. Законное выведение средств в офшор. Список зон для России на 2019 год и их разновидности.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Понятие «оффшорные зоны» на слуху уже не один год. Каждый хотя бы раз слышал о том, как бизнесмены выводят свои средства через компании, зарегистрированные на территориях, предлагающих им льготы.

Но что представляют собой оффшорные зоны? В чем их преимущества и особенности, знают далеко не все.

Этими вопросами в первую очередь задаются собственники предприятий, которые планируют регистрацию в оффшорных зонах.

Поэтому попробуем разобраться в основных моментах и том, как законным путем вывести средства в оффшорную зону.

Общие аспекты

Выгоды пользования оффшорными зонами заключаются в том, что международным организациям предоставляются следующие условия:

- выгодное льготное налогообложение;

- обеспечение неразглашенности информации о собственниках, партнерах и заключаемых сделках;

- быстрая регистрация, обусловленная понятными условиями;

- отсутствие финансового контроля со стороны государственных органов (не во всех странах).

Стоит учитывать, что многие государства, на территории которых присутствуют оффшорные зоны, в условия регистрации компаний-нерезидентов включают обязательное трудоустройство собственных граждан.

Что это такое

В современных условиях рыночной экономики каждый собственник предприятия, занимающегося международной коммерческой деятельностью, хотел бы уменьшить суммы уплачиваемых налогов.

Существует ограниченное количество способов сделать это законным путем. Одним из них является регистрация в оффшорной зоне.

Зачем они нужны

Главным назначением оффшорных зон является упрощение ведения международной деятельности компаний. В первую очередь, они позволяют избежать двойного налогообложения.

А также дают возможность уменьшить налоговые платежи по сравнению с компаниями, ведущими международную деятельность по стандартной схеме.

Офшоры могут использоваться для упрощения экспортно-импортных операций, что позволяет освободить их от дополнительных налоговых платежей.

Также выгоды могут получить юридические лица, осуществляющие трастовые операции. Оффшорные зоны позволяют вывести компанию на международный уровень.

Регистрация на территории оффшорных стран позволяет пользоваться международных банков. Это увеличивает вероятность заключения сделок между компаниями на мировом рынке.

Помимо этого, регистрация в оффшорной зоне позволяет привлечь дополнительные международные инвестиции в деятельность компании.

То есть, можно сказать, что оффшорная зона позволяет эффективно вывести компанию на международный рынок и заявить о ее деятельности.

Законные основания

Пользование оффшорными зонами является законной в рамках нормативной базы большинства государств.

В российском законодательстве представлен ряд актов, которые регулируют вопрос создания компаний офшор, список зон, в которых можно это сделать и т. д.

Федеральными законами регулируются валютные операции, осуществляемые в рамках международной деятельности компаний, зарегистрированных в оффшорных зонах и осуществляющих свою деятельность на территории России и других государств.

К нормативной документации относятся законы:

Осуществление любой деятельности предусматривает движение денежных средств. И, как правило, оно происходит в безналичной форме, поэтому при ведении деятельности компаний, зарегистрированных в оффшорных зонах, принимают участие банки страны, в которой была осуществлена регистрация.

Отношения российских банков с ними регламентировано .

При этом стоит отметить, что руководители компании, не соблюдающей правила законного использования оффшорных зон несут уголовную ответственность за свои действия.

Наказания, предусмотренные за такие злодеяния, указаны в .

Чтобы избежать двойного налогообложения, в также выделены аспекты осуществления деятельности международных компаний, зарегистрированных в оффшорных зонах.

Список оффшорных зон в 2019 году

Существуют оффшорные зоны мира, которые действуют уже не один десяток лет. Первой стала Швейцария, которая имеет особое законодательство защиты банковских вкладов, за ней – Нидерланды, а за ними – Британия.

На сегодняшний день их насчитывается несколько десятков. Министерство Финансов Российской Федерации при этом признает официальной и законной деятельность не во всех зонах.

Найти их перечень можно в приказе Министерства Финансов РФ, о котором сказано выше. Приложение к этому приказу, которое, собственно, и содержит сам , можно рассмотреть далее.

Стоит отметить, что в 2009 г. был издан еще один нормативный акт в ред. , об изменении данного списка и исключения из него определенных стран.

Какие есть виды

В зависимости от особенностей, присущих определенной оффшорной зоне, их могут классифицировать по нескольким признакам.

В общем, выделяют три основных вида:

| Классические | «то, как правило, островные государства небольшого размера, позволяющие нерезидентам за определенную плату зарегистрировать международную компанию, которая будет иметь юридический адрес в его пределах, а осуществлять свою деятельность за ее приделами |

| C низким уровнем налогообложения устанавливают для компаний | Зарегистрированных на их территории единый налог в определенном размере |

| Условные территории | Не являющиеся оффшорными зонами, но дающие возможность международным компаниям осуществлять регистрацию на их территории, не осуществляя впоследствии предпринимательской деятельности |

С территориальным налогообложением

Территориальный налоговый режим в оффшорных зонах является наиболее выгодным и привлекательным для бизнесменов. Но он имеет свои особенности.

Компании, зарегистрированные в оффшорных зонах с территориальным налоговым режимом, получают льготу в виде ставки размере 0%.

Также условия регистрации на их территории предусматривает избежание двойного налогообложения за счет выполнения определенных .

Но взамен таких выгод, государство, в котором размещена оффшорная зона, выдвигает свои требования к предприятиям-оффшорам.

Видео: оффшорные зоны. Оффшоры и коррупция

Они поддерживают «прозрачность» ведения бизнеса и поэтому требуют от руководителей вести финансовую отчетность.

Также в рамках условий регистрации в таких зонах могут быть предъявлены требования по трудоустройству граждан.

Но стоит отметить, что ведение бизнеса, зарегистрированного в зонах с территориальным налогообложением, увеличивает уровень доверия к компании.

Самыми известными странами, которые создали оффшорные зоны с подобными условиями, являются Сингапур, Гонконг и другие.

С низким налогообложением

Страны с низким налогообложением предусматривают наличие налога на прибыль, который составляет всего 10%. Конечно же, в сравнении с 0% ставкой это значительная цифра.

Но вот если сравнивать данную ставку с установленной в Российской Федерации для международных компаний и составляющей 35%, преимущества очевидны.

При этом не стоит забывать об отчетности, которую в этих условиях сотрудничества также должны вести собственники офшоров.

Государственные органы стран также могут проводить ежегодный компаний с целью проверки законности их работы. Это связано с тем, что многие предприниматели просто используют офшоры для избавления от налогов и вывода личных средств.

Страны же, в которых созданы оффшорные зоны с минимальным налогообложением, заинтересованы в «прозрачности» схем работы компаний, зарегистрированных на их территории. Поэтому осуществляют личный контроль над их деятельностью.

На отдельные виды деятельности

В определенных странах, где предусмотрено наличие оффшорной зоны, от налогообложения освобождаются только компании, занимающиеся определенным видом деятельности.

К примеру, с целью стимулирования товарооборота на международном рынке продуктов питания.

В таком случае на международный рынок поступает большее количество товара данной категории и обеспечивается его доступность, что крайне важно при учете гастрономического кризиса в определенных регионах.

Где освобождены некоторые юридические лица

Еще одним видом лояльности стран с выделенными оффшорными зонами является освобождение от налогообложения отдельных юридических лиц.

Но только на усмотрение самих ответственных за регистрацию компании органов. При этом в таких зонах может быть отменена отчетность и ведение обязательной бухгалтерии.

К таким зонам относится Кипр. Он пользуется большой популярностью у бизнесменов, ведущих свою основную деятельность на территории Российской Федерации.

Есть ли на территории России

Существуют оффшорные зоны, которые имеют мировую известность. Они предоставляют свои условия сотрудничества многим странам и пользуются большой популярностью.

Но также, рассматривая список стран с оффшорными зонами, можно увидеть в нем страны, которые малоизвестны как сами по себе, так и в качестве льготной зоны.

Как известно, оффшорная зона может быть представлена не полностью страной, а определенной ее территорией.

В связи с этим, у многих международных компаний возникает вопрос, есть ли оффшорные зоны на территории РФ.

С учетом того, что большинство международных компаний, осуществляющих свою деятельность на территории Российской Федерации, зарегистрированы в других государствах, целесообразно было бы и России иметь свою льготную зону.

Если рассматривать оффшорную зону как классическую или с минимизированными налогами, и созданную по всем правилам, то такой территории в России нет.

Но при этом есть отдельная зона, которая позволяет упростить процесс импорта или экспорта, часть финансовых операций, а так же освобождает о налогообложения международные компании, зарегистрированные на ее территории. Такой территорией является Калининградская область.